Más Información

Videojuegos, el nuevo gancho del crimen para captar menores; los atraen con promesas de dinero y poder

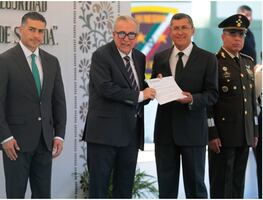

Óscar Rentería Schazarino, ha operado contra CJNG, Viagras y Templarios; es el nuevo secretario de Seguridad en Sinaloa

El presidente de la Comisión Nacional de Seguros y Fianzas , Ricardo Ernesto Ochoa Rodríguez, reconoció que en México la cobertura del sector asegurador se ubica muy por debajo de los promedios de América Latina (3.1%) y del mundo (6.1%). El objetivo de esta administración federal es pasar del 2.2 que actualmente se tiene a 3.1%, que es el rango latinoamericano, que implica un crecimiento de alrededor del 40%.

En la reunión virtual con los integrantes de la Comisión de Hacienda, Ochoa Rodríguez aseguró que la solvencia del sector muestra niveles adecuados y “no se necesita un cambio radical en la regulación, aunque sí flexibilizar algunos procesos”. Pugnó por una mayor educación financiera , hacer productos más atractivos y accesibles para la población vulnerable, apoyar el uso de la tecnología, otorgar asesoría integral a los asegurados, transparentar la información y aumentar la cobertura.

En este encuentro, expuso las “Acciones de la CNSF para fortalecer y consolidar el sistema de seguros y fianzas frente a la pandemia del Covid-19 ”.

El funcionario federal, precisó que los objetivos de la actual administración son: hacer eficiente y dinamizar al sector; incrementar la cobertura (penetración e inclusión) y fomentar la competencia, ello sin debilitar la solvencia y el marco regulatorio, el cual “a la fecha es adecuado, aunque se debe trabajar en conjunto para perfeccionarlo”.

Además, el aumento de las primas de seguros en el primer trimestre de 2020 fue de 5.2 por ciento respecto al mismo periodo de 2019. Aumentaron 5.3 por ciento y las finanzas se redujeron 1.5 por ciento. El crecimiento de las primas de fianzas en el primer trimestre 2020 fue de -1.5 por ciento respecto al mismo periodo de 2019.

Ochoa Rodríguez destacó que las medidas implementadas ante la pandemia han sido: continuidad operativa de las instituciones y de la Comisión Nacional de Seguros y Fianzas; proteger las fuentes de ingreso del asegurado, con la prórroga hasta de 60 días en el pago de primas; extensión de plazos para la renovación de autorizaciones para los agentes, y promover la no descapitalización del sector asegurador y afianzador, entre otros.

Estimó que el impacto negativo en el ingreso implicará una caída en la colocación de primas hasta dentro de 6 a 9 meses; aumento en el número y monto de las reclamaciones en los seguros de vida, gastos médicos y salud. En los seguros de daños se espera una caída en las reclamaciones y la emisión, cancelación y retiros de seguros de vida con componente de ahorro, y el aumento del desempleo impactará en los seguros de saldo deudor (hipotecarios y tarjetas de crédito).

Los riesgos en el sector derivados de la pandemia serán: cambios en las reclamaciones y afectaciones en las ventas. “Pensamos que sí va a haber una desaceleración en el sector, no sabemos de qué tamaño ni en qué momento, pero sí esperamos que haya incremento en la siniestralidad. Aunque lo que vemos es que ese aumento, con los niveles de capital y solvencia que se tienen, pueden ser enfrentados”.

Al dar respuesta a los cuestionamientos de las y de los diputados, destacó que el organismo que dirige todos los días gestiona riesgos, y lo que se vive es una situación extraordinaria y en el mundo no hay experiencias previas. “Nunca nos imaginamos que se presentara esta situación y nadie lo había previsto; por ello, se deben tomar medidas extraordinarias, siendo una de ellas la reducción presupuestal, y a pesar de ello nosotros debemos seguir vigilando que el sector se mantenga solvente y estable”.

En materia de inclusión financiera, añadió que la Comisión Nacional tiene mayor participación en la Semana de Educación Financiera, y se trabaja con las aseguradoras para desarrollar una carátula de pólizas de seguros amigables al beneficiario y transparentar los costos.

Sobre el reaseguramiento, detalló que “es una situación que afecta a todo el mundo, y nosotros estamos revisando los procesos de registro para hacerlo más estricto y así tener mayor certidumbre con la solvencia de las reaseguradoras, pero aún no sabemos cómo terminará la situación que enfrentamos”.

Respecto a los seguros obligatorios, dijo que en México no necesariamente se da y en muchos casos es en ciertos tramos, siendo un ejemplo el seguro para automóviles. “Hay muchos seguros que no son obligatorios y desde nuestro punto de vista sí hay un espacio grande donde se puede avanzar para la obligatoriedad, ya que también son de beneficio para la sociedad”.

rmlgv/nv