Más Información

Bertha Alcalde Luján es avalada por el Congreso de la CDMX como nueva fiscal; tomará posesión el 10 de enero de 2025

Osiel Cárdenas Guillén, fundador de los Zetas, enfrenta cargos por delincuencia organizada; le dictan auto de formal prisión

Líderes empresariales de México y Canadá alistan reunión con Sheinbaum en enero; previo a investidura de Trump

"Te encontré, hija", Madre de Francisca Mariner localiza el cuerpo de la joven en el Semefo; estuvo 4 años en el lugar sin identificar

Citlalli Hernández exige justicia para María Elena Ríos; solicita a autoridades mantener Vera Carrizal bajo custodia

Sheinbaum supervisa avance del Trolebús Chalco-Santa Martha; se reúne con Delfina Gómez y Clara Brugada

Sheinbaum reconoce al padre Solalinde tras ser llamado “pollero de Dios” por Garduño; mantendrán relación

Migrantes de otras nacionalidades deben de ser repatriados a sus países, no a México: Sheinbaum; “no los vamos a dejar solos”, dice

Puede que haya dudas sobre la autoría de los ataques con drones del sábado que han desestabilizado el mercado del crudo, pero la agredida sí es bien conocida: Saudi Aramco, la compañía más rentable del planeta.

Con una producción diaria de 10 millones de barriles y unos ingresos de casi US$356.000 millones, esta empresa estatal controlada por la monarquía de Arabia Saudita también tiene el título de mayor petrolera del mundo. Y, próximamente, se espera que sume otro: el de la mayor salida a bolsa de la historia.

Esta semana, sin embargo, está en las noticias por otro motivo: dos de sus instalaciones fueron blanco de drones que provocaron incendios y daños que pueden repercutir en el suministro mundial de crudo.

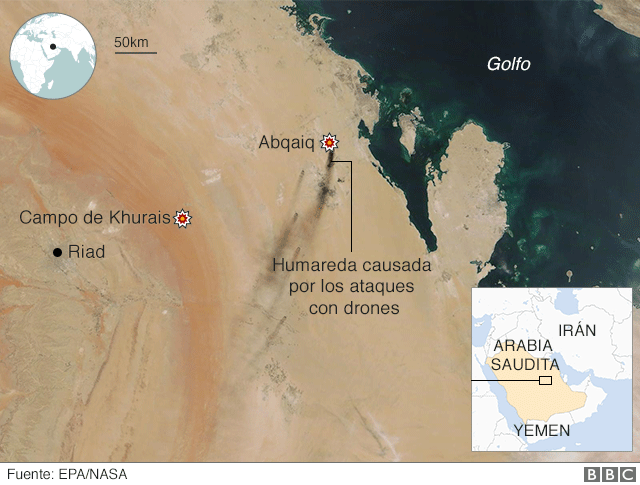

Las infraestructuras afectadas fueron la refinería de Abqaiq, la principal planta del país, y el yacimiento de Khurais, el segundo más grande de Arabia Saudita.

- Qué se sabe de los ataques a la principal refinería de petróleo del mundo y qué efecto podría tener en el precio del crudo

- Arabia Saudita: cómo afecta al precio del petróleo el ataque contra las instalaciones de Aramco

Desde entonces, las noticias de las consecuencias de ambos ataques no han parado.

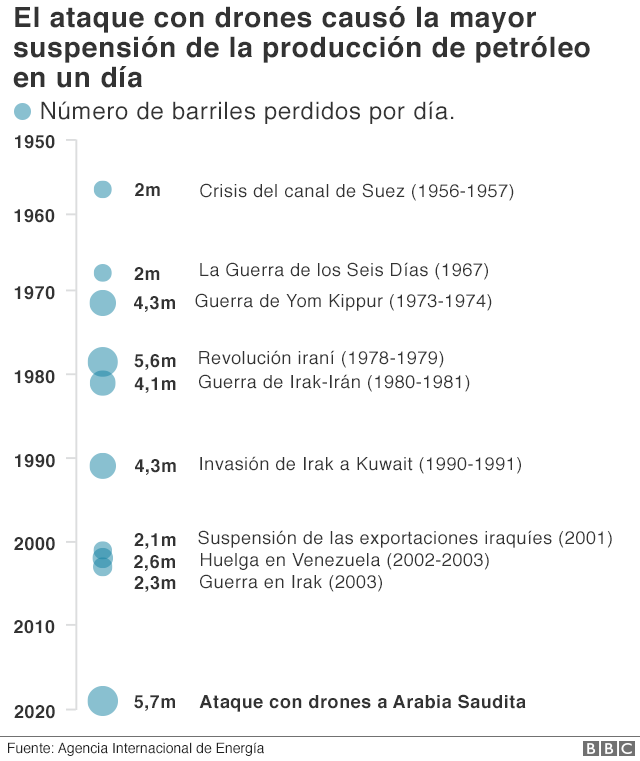

El ministro de Energía de esa nación, Abdulaziz bin Salman, informó el fin de semana que la producción nacional de petróleo había quedado reducida en unos 5,7 millones de barriles diarios. Aproximadamente, la mitad de la normal.

Este lunes, cuando abrieron los mercados bursátiles, esta caída se reflejó en los precios del crudo: estos aumentaron entre un 15% y un 20%, con el Brent alcanzando un pico del US$71,95 en un determinado momento.

Un encarecimiento que solo remitió después de que el presidente estadounidense, Donald Trump, anunciara que iba a autorizar el uso de las reservas nacionales de petróleo en caso de que fuera necesario para garantizar el suministro mundial.

Estados Unidos culpa a Irán de los ataques, aunque estos han sido reivindicados por rebeldes hutíes de Yemen. Contra ellos combate una coalición internacional liderada por Arabia Saudita en una cruenta guerra civil que ya suma más de cuatro años.

Un elemento geopolítico que no ha gustado nada a los mercados.

5% de la oferta global

"La partida del asesor de Seguridad Nacional de Estados Unidos, John Bolton, la semana pasada fue interpretada por muchos como una reducción del riesgo político. Este evento [los ataques a Aramco] puede tener consecuencias de magnitudes más significativas", aseguraron este lunes expertos de la sociedad suiza de servicios financieros UBS.

¿Por qué un ataque a una sola empresa puede tener repercusiones tan graves?

Porque el 10% del suministro mundial de crudo procede de Arabia Saudita, por lo que una pérdida de 5,7 millones significaría un recorte del 5% de la oferta a nivel global.

"Retirar del mercado más de 5% de los suministros mundiales de crudo en un solo ataque, un volumen que excede el crecimiento acumulativo de naciones fuera de la OPEP de 2014 a 2018, es sumamente preocupante", afirmaron en una nota los analistas de UBS.

Varios expertos vieron los ataques como una muestra del riesgo geopolítico al que está expuesta la empresa, algo que los inversores potenciales seguramente tendrán en cuenta cuando esta salga a bolsa.

Aramco lleva años preparando la que ya es considerada la mayor salida a bolsa de todos los tiempos.

Fue anunciada por primera vez en 2016, por el príncipe heredero Mohammed bin Salman. Es una de las medidas estrella de su ambicioso programa de reformas que busca diversificar la economía del reino para que deje de depender tanto del petróleo.

Se dijo que sería ejecutada en 2017 o en 2018. Pero la fecha ha sido postergada varias veces.

A la compañía, le ha tomado años hacer los preparativos. Según la revista Forbes, en 2016, Aramco ni siquiera tenía libros contables que siguieran los estándares internacionales, tampoco registros formales de su organigrama y estructura.

No es de extrañar entonces que, durante cuatro décadas, la salud financiera de la firma haya sido todo un misterio.

Sin embargo, ese silencio tendrá que llegar a su fin cuando el gobierno ponga a la venta un porcentaje de la empresa que, pese a ser pequeño, se espera que alcance un valor muy cuantioso.

Las últimas noticias, precedentes al ataque, indicaban que esta se haría en dos fases.

Una, en la propia Arabia Saudita a finales de año, donde saldría a la venta el 1% de las acciones. La segunda, en 2020, se haría en el extranjero, aunque aún no se sabe dónde. Durante años, las principales bolsas del mundo (Nueva York, Londres, Hong Kong, Tokio...) se han disputado esta operación.

Según el Wall Street Journal, funcionarios saudíes discuten si retrasar una vez más la salida a bolsa hasta que la compañía regrese a sus niveles normales de producción.

¿Cuánto vale?

Frente a ese escenario, la interrogante ha sido, y seguirá siendo, cuánto vale Aramco.

Los sauditas han sugerido que la compañía vale unos US$2 billones, una estimación que de ser cierta, la convertiría en una empresa cuatro veces más valiosa que su rival más próximo, Apple.

Son varias las voces de analistas que consideran la estrategia de Riad como exageradamente optimista. Tanto, que el valor podría estar "inflado" al doble. Pero incluso en el escenario de que la empresa costara la mitad, de todos modos, la salida a bolsa sería histórica.

Las ventajas y los riesgos

"Aramco ha surgido como la compañía más rentable del mundo", le dijo a BBC Mundo Asha Mehta, administradora de portafolio y jefa de estrategia en mercados emergentes de Acadian Asset Management.

"Dados los vastos y productivos campos petroleros del país, la empresa se beneficia de tener grandes reservas, insuperables niveles de producción y muy bajos costos de producción".

Mehta piensa que la valuación de US$2 billones de Aramco está en el extremo superior de las estimaciones. las cuales apuntan a valores que van desde US$1 billón a US$1,5 billones.

"Mientras la grandes reservas sugieren una alta valuación potencial, hay varias fuentes de incertidumbre incluyendo el valor del petróleo cuando se produzca la venta, dividendos y royalties, así como el tamaño de la operación y el lugar".

Las reformas de Mohammed bin Salman

Un tema directamente relacionado con la salida a bolsa de la firma, es la liberalización de la economía, dado que el país "ha hecho cambios rápidos y en poco tiempo para integrarse a los mercados globales de capital", dice la experta.

El príncipe heredero ha promovido su plan estratégico "Visión 2030" con el que pretende cambiar la imagen de un país profundamente conservador, hacia uno que está abriendo las puertas al capital privado extranjero.

Para eso, ha llevado a cabo una campaña anticorrupción y le ha dado señales simbólicas a Occidente como la apertura de cines o la autorización para que las mujeres conduzcan automóviles. Aunque esta se vio empañada por el asesinato del periodista saudí Jamal Khashoggi el año pasado en la embajada de su país en Turquía.

- ONU pide que se investigue al príncipe de Arabia Saudita, Mohammed bin Salman, por la muerte del periodista Jamal Khashoggi

- La gigantesca purga de Mohammed bin Salman, el príncipe de 32 años que se consolida como el hombre más influyente de Arabia Saudita

Según la ONU, hay "pruebas suficientes y creíbles" sobre la responsabilidad del príncipe heredero en dicho crimen.

Aún así, gobiernos y empresas han continuado sus relaciones comerciales con el reino, por lo que firmas como Aramco no se han visto afectadas.

"Aramco es rentable por el volumen de producción de crudo, el bajo endeudamiento y el bajo costo de producción, comparado con Exxon y Shell", dice Antonio de la Cruz, director ejecutivo de la consultora de Inter-American Trends, en conversación con BBC Mundo.

El analista sitúa el nivel de endeudamiento en apenas unos US$20.000 millones y el costo de producción en US$4 por barril de hidrocarburo extraído, considerando que ese mismo costo para sus competidores más cercanos bordea los US$20.

"Pienso que el valor comercial de Aramco podría estar entre US$1,3 y US$2 billones", dice de la Cruz. "La compañía posee las reservas de hidrocarburos comerciales más grandes del mundo", estimadas en 261 mil millones de barriles.

Ahora puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.