Más Información

Trump declarará a cárteles como organizaciones terroristas; "fui muy duro con México, hablé con la nueva presidenta"

Sheinbaum responde a Trump sobre declarar a cárteles como organizaciones terroristas; rechaza injerencia extranjera

México lucha contra “río de hierro” que envía armas de EU a los cárteles; llegan hasta medio millón, según medios

Dictan 600 años de prisión a "El Negro" Radilla y "El Cone"; responsables de secuestrar al hijo de Javier Sicilia

Familias de desaparecidos en Mazatlán irrumpen en evento de Sheinbaum; mandataria promete atender peticiones

Operativo Enjambre: Detienen a 15 personas por obstruir captura del presidente municipal prófugo de Santo Tomás de los Plátanos

La inversión extranjera fue uno de los pilares del "milagro económico" de China, un país que en cuatro décadas sacó de la pobreza a 850 millones de personas.

Tras la muerte de Mao Zedong en 1976 el comunismo más ortodoxo dio paso a un enfoque pragmático para el desarrollo económico y tres años después el país abrió sus puertas a la inversión extranjera.

En las siguientes décadas la entrada de capitales fue creciendo de forma exponencial, a medida que el PIB chino se expandía a un ritmo promedio de más del 9% anual.

Pero ahora esa larga tendencia ha comenzado a revertirse.

Las inversiones extranjeras en China se han desplomado desde el comienzo de este año, especialmente a partir de la invasión rusa a Ucrania.

Solo entre enero y marzo los inversores foráneos retiraron unos 150 mil millones de dólares en activos financieros en yuanes, principalmente bonos.

"Aunque China registró entradas (de capitales) en enero, las salidas en febrero y marzo fueron tan grandes como para hacer del primer trimestre el peor desde que hay registros. La fuga de acciones continuó en abril", indica el informe de mayo del Instituto de Finanzas Internacionales (IIF).

Esta entidad con sede en Washington pronostica para este año una salida de activos de China de US$300.000 millones, más del doble de los US$129.000 millones en 2021.

Analizamos cuáles son las 4 principales causas de esta tendencia, si ha llegado para quedarse, qué consecuencias tendrá y qué están haciendo las autoridades chinas para combatirla.

1. La estrategia "covid cero"

"Las políticas de 'covid cero' están abocando a China a una contracción similar a la de la primera ola de la pandemia", indica a BBC el economista, académico y escritor español Juan Ramón Rallo.

Más de dos años después del inicio de la pandemia la mayoría de los países han levantado las restricciones por covid, pero no es el caso de China.

Pekín, que antes siempre había priorizado por encima de todo lo demás el crecimiento económico, lo dejó esta vez a un lado para prevenir una posible emergencia sanitaria, pese a que la mayoría de su población está vacunada.

El gobierno impuso estrictos confinamientos en Shanghái -que acapara el 5% del PIB nacional- y en otras ciudades endureció las medidas anticovid, reduciendo la actividad empresarial.

Así, el desempleo en las ciudades superó el 6%, su economía se contrajo un 0.68% en abril y pocos creen que China logre el objetivo de crecimiento para este año del 5,5%, cifra ya de inicio discreta en comparación con las de años anteriores.

"Muchas empresas todavía ven a China como un mercado importante, pero hoy es difícil mantener ese optimismo mientras el resto del mundo se abre y China permanece cerrada", explica a BBC Mundo Nick Marro, analista principal en Hong Kong de Economist Intelligence Unit (EIU).

Marro cree que la estrategia de "cero covid" no invita a los capitalistas a apostar por China "ya que las reglas pueden cambiar repentinamente, sin previo aviso, lo que dificulta la planificación y aún más las decisiones sobre futuras inversiones".

"La gran pregunta es si los inversores extranjeros ven el 'covid cero' como un problema temporal que pueden tolerar. Cuanto más tiempo continúe esta política, mayor será esta intolerancia".

2. La crisis inmobiliaria

La construcción de viviendas ha sido uno de los motores de crecimiento de la economía china en las últimas décadas.

Sin embargo, se encuentra en crisis desde el año pasado por el fuerte endeudamiento de los gigantes locales del sector, con Evergrande a la cabeza.

Aunque la crisis inmobiliaria de China viene de antes, sí son más recientes los temores de los inversores extranjeros sobre sus consecuencias en la salud económica del país en combinación con los efectos de "covid cero" y otros factores.

"En los últimos 10 años China ha crecido sobre la base del crédito barato y la burbuja inmobiliaria", recuerda el profesor Rallo.

Tras el pinchazo de esta burbuja, explica, el país está inmerso en un cambio de modelo productivo que califica como "complicado".

"La digestión de una burbuja inmobiliaria de tal magnitud es un proceso lento y doloroso, y más si no se deja que se ajuste rápido, como parece que esté haciendo el Partido Comunista Chino".

Conscientes de ese problema, las autoridades chinas han tomado algunas medidas para revitalizar el mercado inmobiliario, entre ellas varios recortes de los tipos de interés de las hipotecas a golpe de decreto del banco central del país.

Esto sitúa a China como uno de los pocos países que van a contracorriente: mientras el Banco Central Europeo y la Reserva Federal anuncian subidas de tipos para combatir la inflación, Pekín recurre a los estímulos para aliviar su crisis inmobiliaria y revitalizar su economía, una apuesta que muchos consideran arriesgada en plena escalada de precios a nivel global.

3. Rusia, tensiones geopolíticas y derechos humanos

La invasión a Ucrania ha costado a Rusia el aislamiento económico de Occidente con sanciones cuya magnitud nadie habría imaginado para un país de tal relevancia.

La guerra ha llevado a muchos inversores a plantearse qué ocurriría con sus activos en China si Xi Jinping emprende una operación militar en Taiwán, sofoca por la fuerza un levantamiento popular en Hong Kong o decide resolver por las armas las disputas territoriales que mantiene abiertas con 5 de sus vecinos.

Y la postura de China en el conflicto ucraniano, más cercana a Rusia, tampoco ayuda.

"Los mercados están preocupados por los lazos de China con Rusia: eso está asustando a los inversores y la aversión al riesgo se manifiesta desde el comienzo de la invasión", afirmó Stephen Innes, socio gerente del servicio de inversiones SPI Asset Management, en una reciente entrevista con Bloomberg.

"Todo el mundo se puso a vender bonos de China, así que nosotros estamos contentos de no haber comprado ninguno", declaró al portal económico.

El profesor Rallo, por su parte, destaca la tendencia a la regionalización del comercio global con dos zonas principales de influencia: Europa-Estados Unidospor un lado, y por el otro China-Rusia.

Así, para las empresas occidentales "tener parte de su cadena de valor en el otro bloque se puede convertir en una desventaja", por lo que parte de ellas optarían por renunciar a esos mercados.

El analista Nick Marro también destaca "el cisma cada vez más profundo entre China y Occidente en asuntos como la competencia económica y estratégica, y también los valores democráticos y los derechos humanos".

Buen ejemplo de esto último es el de Norges Bank Investment Management de Noruega, el mayor fondo soberano del mundo al gestionar un patrimonio de 1,3 billones de dólares, que en marzo excluyó las acciones de la empresa china de ropa deportiva Li Ning por el "riesgo inaceptable" de que "contribuya a graves violaciones a los derechos humanos".

4. La ofensiva contra el sector privado

Tanto el "milagro económico" chino como la avalancha de flujos de capital que en gran medida lo hicieron posible vinieron de la mano de reformas orientadas al libre mercado y al desarrollo de las empresas privadas.

Sin embargo, apunta Nick Marro, "gran parte de la agenda de reformas que podría beneficiar tanto a empresas extranjeras como privadas locales se ha estancado".

La reciente tendencia al proteccionismo y la intervención se observan en varios sectores, aunque especialmente en el de la tecnología, "donde las preocupaciones de seguridad nacional se imponen sobre todo lo demás", afirma.

El ejemplo más claro esla ofensiva iniciada en 2021 contra las grandes tecnológicas chinas, que los críticos atribuyen a la voluntad del Estado de controlar el sector, y que despojó de gran parte de su valor a compañías de referencia mundial, entre ellas Alibaba.

La corporación del multimillonario Jack Ma fue una de las más afectadas por la campaña reguladora de Pekín, que en abril del año pasado le impuso la mayor multa antimonopolio de la historia del país, por valor de unos 2 mil 800 millones de dólares.

Según el analista, el gobierno chino está dando cada vez más poder a las entidades estatales, lo que podría jugar en contra de su objetivo de reactivar el crecimiento económico.

En las últimas semanas la agencia Reuters y Bloomberg citaron fuentes del sector al divulgar que, consciente de los efectos adversos de esta política, Pekín planea corregir su política de mano dura con las tecnológicas, si bien el gobierno no lo ha confirmado oficialmente.

La cara y la cruz

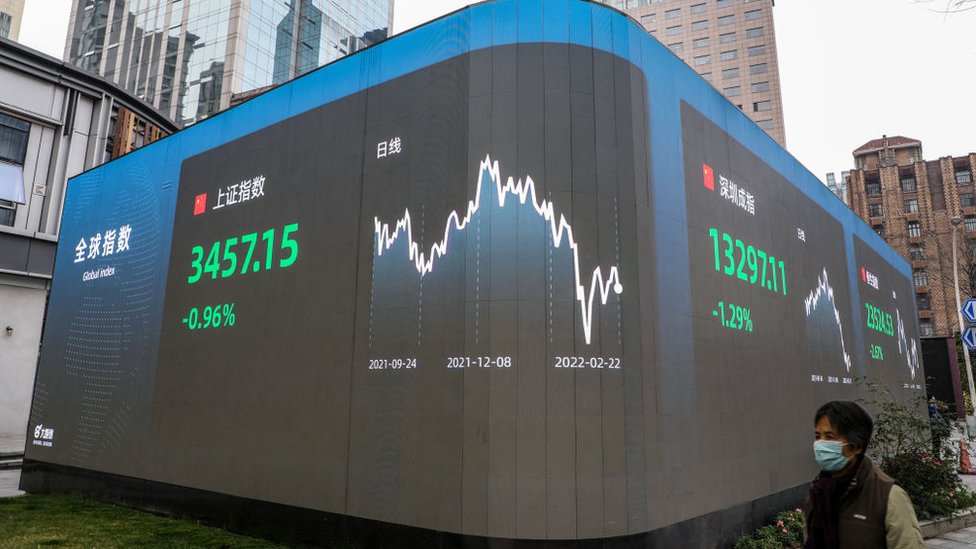

Los índices bursátiles chinos tampoco han venido dando buenos réditos a los inversores en los pasados meses.

El CSI300 de Shanghái tocó fondo a finales de abril y desde entonces ha rebotado ligeramente, aunque se encuentra lejos de sus cotas de principios de año.

La moneda local, el yuan, se cotizaba en mayo en sus niveles más bajos en dos años frente al dólar .

En la otra cara de la moneda, se puede afirmar que la curva descendente en los índices chinos no es mucho más pronunciada que las de sus equivalentes en EU y Europa, también depreciados desde inicios de año tras alcanzar máximos en 2021.

Y el superávit comercial de China superó los 200 mil millones de dólares en el primer trimestre. Aunque en parte se debe a la caída de las importaciones, es un estimable colchón que le ayuda a capear mejor las retiradas de inversiones extranjeras.

En este contexto, describe el IIF en su informe, las salidas de flujos de capitales de China no están poniendo en peligro la solvencia del país, al que no le faltan divisas para hacer frente a sus obligaciones externas.

Esta institución también considera que la ola de desinversión en el gigante asiático tiene límites.

"Aunque vemos que empresas de alto perfil anuncian planes de abandonar el mercado, no debemos malinterpretar esto como un éxodo. Muchas de estas empresas han estado en China durante décadas y no será una decisión fácil ni rápida para ellas abandonar su mercado", expone.

En un editorial reciente The Economist señala el próximo Congreso Nacional del Partido Comunista de China (PCCh), previsto para octubre, como el punto de inflexión que podría dar un nuevo enfoque a la economía china y presentar un panorama diferente para los inversores extranjeros.

"La perspectiva optimista es que este período oscuro de ideología, errores políticos y crecimiento lento es parte de la preparación para el congreso del partido. Cuando este pase, los pragmáticos tendrán un mayor control de la política, terminará el 'covid cero' y volverá el apoyo a la economía y las tecnológicas".

Ahora puedes recibir notificaciones de BBC Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido