Más Información

Rentería Schazarino ha operado contra CJNG, Viagras y Templarios; es el zar de la seguridad en Sinaloa

Claudia Sheinbaum pide respeto para Maru Campos; gobernadora anuncia acuerdo para transporte público

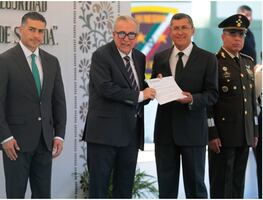

Designan a nuevo Secretario de Seguridad en Sinaloa; gobernador agradece apoyo de Sheinbaum y Harfuch

Perfilan a Bertha Alcalde Luján como nueva fiscal de la Ciudad de México; pleno del Congreso local analizará dictamen el lunes

Tras nota de EL UNIVERSAL, Senado va por regular venta de drones; darán 40 años a quien los utilice como arma

En medio de un periodo de estancamiento económico, las tasas de interés, es decir, el costo de los préstamos bancarios, tienden a disminuir. Ante ello, vale la pena preguntarse si este es un buen momento para tomar un crédito hipotecario, automotriz o para financiar un negocio.

La mayoría de los hogares y las micro y pequeñas empresas atraviesan por una situación difícil debido a la crisis por la pandemia de Covid-19.

Mientras unos han perdido su empleo o negocio, otros han visto disminuidos sus ingresos o ventas, de manera que se encuentran en un contexto de incertidumbre sobre su futuro.

Todo parece indicar que el horno no está para bollos. Sin embargo, para quienes tienen la necesidad y posibilidad, podría abrirse una oportunidad para apalancarse con un préstamo considerando los bajos niveles de las tasas de interés que tienen algunos tipos de crédito, estima James Salazar, analista de CI Banco.

Casa o auto

Hay muchos elementos de riesgo que se deben analizar, pero si se tiene relativa certeza de la fuente de nuestros ingresos futuros, o el proyecto del préstamo está enfocado a un negocio con expectativas de crecimiento, se vuelve un incentivo más para considerar que es buen momento para aprovechar la oportunidad.

Por ejemplo, en el caso de los créditos hipotecarios, se pueden encontrar con tasas por debajo de 10% (entre 7% u 8%, dependiendo del banco). Eso habla de un nivel atractivo y, al tratarse de créditos de largo plazo, la coyuntura no desincentiva a tomarlos.

En opinión de Salazar, el crédito automotriz es el más atractivo en este momento. La tasa ha bajado para ubicarse en un rango de entre 10% y 12% y, si bien no se encuentra en sus niveles mínimos, está por debajo de lo reportado en los últimos dos años. Si ya se tenía un plan para adquirir un vehículo, ahora podría ser un buen momento.

El problema con este crédito es que, como su plazo no es tan largo, hay que tener seguridad de contar con los ingresos suficientes para asumir el compromiso y contar al menos con un seguro contra el desempleo para evitar futuros dolores de cabeza.

Préstamo para empresas

En este caso la coyuntura parece un poco más complicada, considera Salazar. Si el negocio está involucrado en actividades ligadas al sector externo, quizá puede ser un buen momento, porque la expectativa de tener una mayor actividad es alta.

Sin embargo, si está enfocado a sectores como servicios de turismo, preparación de alimentos, entretenimiento, alojamiento o arrendamiento, advierte que no es lo ideal, ya que el nivel de riesgo es elevado y el banco difícilmente aprobaría la petición.

En el caso del crédito empresarial, la tasa se determina en función de la Tasa de Interés Interbancaria de Equilibrio (TIIE) y un margen adicional, dependiendo del banco y del tipo de cliente. Como la TIIE ha disminuido, estos créditos se han vuelto atractivos, pero el especialista alerta sobre la necesidad de cubrirse si el plazo acordado para el financiamiento va más allá de 2023, ante la posibilidad de que las tasas vuelvan a subir.

Bienes duraderos

Salazar considera que puede ser un buen momento. Las tasas de interés no se reducen tanto al tratarse de un préstamo personal y actualmente se ubican en niveles de 18% a 25%.

Si se toma en cuenta la expectativa de mejoras en materia laboral, podría ser un momento adecuado para adquirir un bien durable. En función de la flexibilidad laboral y la popularización del home office, que hace que algunos empleados pasen más tiempo en casa, puede ser conveniente hacer algún tipo de uso de esta clase de financiamiento.

De nómina

A este recurre la mayoría de las personas. Consiste en un préstamo amarrado al ingreso personal y la tasa de interés no tiene variaciones considerables, y no es tan alta como en las tarjetas de crédito, pues se ubica en alrededor de 20%.

Esta puede ser una buena opción para quienes tienen algún plan de refinanciamiento de otro tipo de deudas.

Pensarlo dos veces

En el caso de las tarjetas de crédito las tasas de interés son altas, en rangos de 35% a 40%, y no reaccionan mucho a la reducción por parte del Banco de México.

Se recomienda hacer un buen uso de ese crédito, pero si hay dudas sobre la posibilidad de hacer pagos adecuados y cumplir los plazos, es mejor no arriesgarse.

En cuanto a los créditos a meses sin intereses que ofrecen algunos comercios, comenta que siempre es útil suavizar el consumo, pues el hecho de que el gasto no se realice en una sola exhibición ayuda a reducir la carga.

El problema es que la gente tiene memoria de corto plazo y no mide la magnitud de los compromisos que va acumulando y puede volverse insostenible.