Más Información

Llega Navidad para choferes y repartidores; publican en el DOF decreto para derecho a seguro médico, indemnización y utilidades

Esto es lo que sabemos sobre la huelga de trabajadores de Starbucks en EU; estas son las condiciones por las que luchan

En plena Navidad, asesinan a Francisco Bañuelos, subsecretario de ganadería en Zacatecas; Fiscalía investiga los hechos

mario.verdusco@eluniversal.com.mx

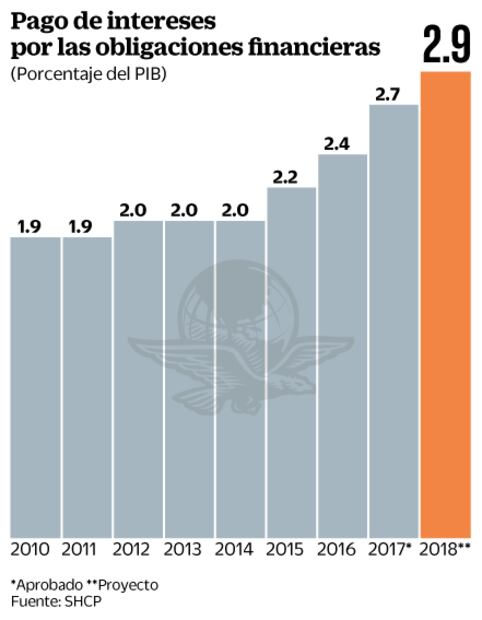

El costo financiero de la deuda pública (gobierno federal, Pemex, CFE y programas de apoyo a ahorradores e insolventes de la banca) ascenderá a 663 mil 480 millones de pesos el próximo año, 10.6% más que en 2017.

De acuerdo con el Proyecto de Presupuesto de Egresos de la Federación 2018, la Secretaría de Hacienda y Crédito Público (SHCP) solicitó esta cantidad para hacer frente al compromiso financiero, el cual es equivalente a 2.9% del PIB.

Se trata de la mayor proporción en tres sexenios. En 2000, el costo financiero de la deuda llegó a ser de 3.1% del PIB. A partir de entonces comenzó una ruta descendente, incluso en 2008 llegó a representar sólo 1.9% del tamaño de la economía nacional.

El monto que propone la SHCP para esta obligación es 2.4 veces más alto de lo que se plantea de presupuesto para la Secretaría de Educación Pública, con el gasto más robusto de los ramos administrativos del sector público y que para 2018 se proyecta en 275 mil 443 millones de pesos.

También es 5.4 veces más elevado que los recursos que se solicitan para la Secretaría de Salud; 6.2 veces más que la Secretaría de Desarrollo Social, o 16 veces más que el presupuesto previsto para la UNAM en 2018.

Los restantes 38 mil 169 millones de pesos (5.8%) corresponden a apoyo y ahorradores de la banca. Estos recursos abarcan las transferencias que se destinan al Instituto para la Protección al Ahorro Bancario (IPAB).

Ritmo estable. Al exponer los motivos del costo financiero de la deuda, el gobierno reconoció que se plantea un incremento para 2018 respecto a este año, aunque consideró que presenta una dinámica estable.

“Si bien se incrementa respecto al monto como porcentaje del PIB aprobado en 2017, su aumento es marginal 0.2 puntos del PIB y similar al observado en años previos”, detalló en el documento que se presentó el viernes pasado ante diputados.

La SHCP detalló que dos factores que explican la evolución de este compromiso son el ritmo ascendente de las tasas de interés y el monto de las necesidades de financiamiento.

“A partir de diciembre de 2015 inició el proceso de normalización de la política monetaria en Estados Unidos. Entre noviembre de 2015 y junio de 2017, las tasas de interés han mostrado una tendencia al alza. Por ejemplo, la referencia libor en seis meses ha pasado de 0.61% a 1.43% en el periodo mencionado. De igual forma, las tasas de interés en los mercados nacionales se han incrementado”, destacó la dependencia.

En el caso de las tasas de Cetes a 28 días, el interés pasó de 3.02% a 6.82% en ese mismo lapso.

La SHCP informó que aunque esta dinámica de las tasas de interés afecta el costo de la deuda, el efecto está acotado por una estructura de deuda con bajo riesgo, en donde predominan los pasivos denominados en moneda nacional, con tasas de interés fijas y de largo plazo.

El planteamiento es que como parte del programa de consolidación fiscal, el monto de la deuda como proporción del PIB será menor este año con respecto al anterior. “Así, se prevé que éste será un elemento que ejercerá una influencia favorable sobre la evolución del costo financiero en los siguientes años”.

En los Criterios Generales de Política Económica se plantea que el Saldo Histórico de los Requerimientos Financieros del Sector Público

—la expresión más amplia de la deuda pública— equivaldrá a 47.3% del PIB en 2018.

Este año se prevé que el indicador concluya en 48%, lo que indica que para 2018 tenga una reducción de 0.7 puntos porcentuales. El proyecto

es que continúe una ruta descendente de tal forma que para 2023 represente 45.3%.