Más Información

Videojuegos, el nuevo gancho del crimen para captar menores; los atraen con promesas de dinero y poder

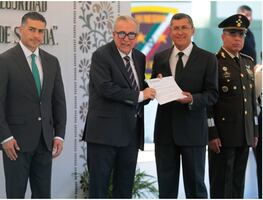

Óscar Rentería Schazarino, ha operado contra CJNG, Viagras y Templarios; es el nuevo secretario de Seguridad en Sinaloa

Las elevadas tasas de interés que vive la economía mexicana ya ha comenzado a impactar la colocación de crédito, particularmente el destinado a empresas o productos específicos como automóviles, dijo BBVA México.

“El crédito automotriz vemos que si se está afectando la demanda, a estos niveles de tasas se está afectando, en general, el crédito para bienes de consumo duradero es sensible a tasas; y particularmente el crédito a empresas, que se determinan en tasas variables a corto plazo, en particular, los de construcción”, dijo el economista de BBVA México, Carlos Serrano.

En la presentación del estudio situación banca correspondiente al primer semestre de 2023, la institución financiera más grande que opera en México detalló que en términos generales el crédito en México no se ha encarecido en la misma proporción que la tasa de referencia del Banco de México, la cual está en un máximo de 11%, pero se seguirá reflejando en el costo del crédito.

Lee también: Precio del huevo se dispara 33.92% en la primera mitad de febrero

“La banca ha logrado que no se traslade la totalidad de aumentos en tasas a los consumidores, pero en la medida que siga subiendo la tasa de referencia no hay escape, seguirá subiendo la tasa de los créditos, en menor proporción a la del Banxico, pero mientras siga la subida va a continuar el ciclo de subidas en la tasa de los créditos”, explicó.

El estudio de BBVA México detalló que después de alcanzar su nivel mínimo de los últimos ocho años en 2020, el flujo de financiamiento al sector privado se ha incrementado 2.1 puntos porcentuales del Producto interno Bruto (PIB) para cerrar el tercer trimestre de 2022 en un nivel de 2.7% del PIB.

Foto: Gonzálo Ibañez

¿Hay incrementos en el financiamiento al sector privado?

La recuperación del financiamiento al sector privad o ha estado apoyada en el mayor flujo de financiamiento a los hogares, el cual, a su vez, se puede explicar por un crecimiento sostenido del crédito bancario, tanto al consumo como a la vivienda.

“En efecto, al cierre de 2022 el saldo del crédito a los hogares en términos reales logró superar en 0.8% su nivel prepandemia, resultado de crecimientos anuales promedio en términos reales de 5.3% de la cartera de consumo y de 3.3% de la cartera de vivienda.

De acuerdo con BBVA, el relevante crecimiento del crédito al consumo, que alcanzó 9.1% anual en términos reales en diciembre de 2022, ha estado sustentado en un crecimiento por encima de lo esperado tanto de los salarios reales y el empleo formal, como del propio consumo privado de la economía.

Así, los segmentos de tarjeta de crédito y nómina fueron los que más contribuyeron al incremento de la cartera de consumo, tras una aceleración en su crecimiento durante 2022 que los llevó a cerrar el año en niveles de alrededor del 10% anual, una vez descontada la inflación.

De acuerdo con BBVA, estos crecimientos han coincidido con reducciones en términos reales de los límites de crédito, lo que sugiere condiciones más prudentes de otorgamiento ante un entorno de mayores tasas de interés.

Suscríbete aquí para recibir directo en tu correo nuestras newsletters sobre noticias del día, opinión y muchas opciones más.

ayef