El Servicio de Administración Tributaria (SAT) está haciendo más tiros de precisión en las revisiones a contribuyentes para combatir la evasión y elusión fiscal, lo que se refleja en un aumento del monto recaudado a través de más actos de fiscalización ejercidos en los primeros nueve meses de 2023.

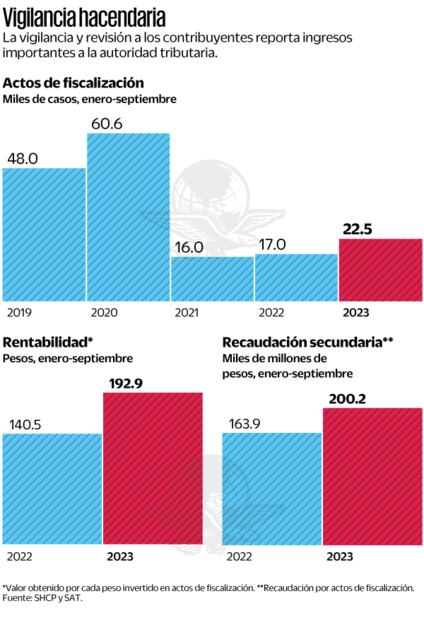

Datos de la Secretaría de Hacienda y Crédito Público (SHCP) arrojan que de enero a septiembre del presente año el SAT realizó 22 mil 479 actos de fiscalización, con una rentabilidad de 192.9 pesos por cada peso invertido en esas acciones, y una efectividad de 97.7%.

Lo anterior se compara favorablemente con igual periodo de 2022, cuando con 17 mil actos de fiscalización logró una rentabilidad de 140.5 pesos y efectividad de 97.9%.

Lee también: Precio del dólar abre en 17.39 pesos al mayoreo, tras el dato de inflación en EU

Así, el SAT obtuvo una recaudación secundaria por actos de fiscalización por un total de 200 mil 213 millones de pesos, frente a 163 mil 872 millones al tercer trimestre del año anterior, un alza de 22%.

El mayor monto fue por actos de fiscalización a grandes contribuyentes, al aumentar 45%, desde 56 mil 367 millones que ingresaron entre enero y septiembre de 2022, a 82 mil 241 millones de pesos del mismo lapso del presente año.

A través de los actos ejercidos sobre otros contribuyentes logró recaudar 66 mil 720 millones de pesos, un avance de 1.5% contra 65 mil 734 millones que cobró en los primeros nueve meses del año previo.

La fiscalización al comercio exterior dejó ingresos por 38 mil 240 millones de pesos, monto mayor en 17% a los 32 mil 516 millones que evitó que se dejaran de pagar de enero a septiembre de 2022.

En hidrocarburos, los actos de fiscalización permitieron que entraran a las arcas del gobierno 13 mil millones de pesos, 40% más que en igual periodo del año pasado, cuando fueron 9 mil 255 millones.

Labor implacable

La integrante de la Comisión de Desarrollo Fiscal 2 del Colegio de Contadores Públicos de México (CCPM), Ariana Elizabeth Martínez, afirmó que a través de ese tipo de actos, la autoridad ha podido recaudar, aunque también el contribuyente aclara y presenta sus declaraciones complementarias de forma voluntaria.

En entrevista con EL UNIVERSAL, explicó que los actos de fiscalización son acciones llevadas a cabo por los órganos de la administración hacendaria a través del SAT, dentro de la legalidad.

Martínez destacó que con ese tipo de actos, el SAT es implacable, ya que ni durante la pandemia suspendió su tarea fiscalizadora.

Lee también: Infonavit: Se acaba el tiempo para evitar que la deuda de tu crédito suba en 2024

“Fue uno de los órganos que nunca dejó de funcionar en el ámbito federal, ni durante la pandemia. Tampoco dejaron de llegar ese tipo de actos y no hubo ningún tipo de condonación, diferimiento, amnistía, nada; todo siguió normal, como si no hubiera habido pandemia”, afirmó.

El objetivo de las acciones de fiscalización es constatar que los contribuyentes cumplen sus obligaciones fiscales en tiempo y forma, así como evitar ciertas sanciones o determinaciones de tributos omitidos con accesorios por la falta de presentación oportuna, expuso.

Vías de inspección

Señaló que existen los actos formales de autoridad, como una visita domiciliaria, revisión de gabinete, revisiones electrónicas y muchas veces existen las compulsas. Estas últimas, agregó, ocurren cuando se audita a un contribuyente y el SAT consulta a terceros.

Por ejemplo, el fisco puede acercarse a proveedores o clientes del contribuyente para compulsar la información y cotejar que sea realmente lo que se ha manifestado.

Sin embargo, en esta administración se han visto también actos no formales de autoridad, como las cartas-invitación, que pueden ser de vigilancia profunda, exhortos de cumplimiento de obligaciones fiscales, dijo. Son invitaciones que pueden llegar de forma masiva para revisar las tasas efectivas o el cumplimiento de obligaciones.

Enfatizó que, si bien no es un proceso formal, lo más recomendable es responder, explicando lo que corresponda conforme a derecho, con base en el marco legal. Así, dijo Martínez, se evita una sanción adicional, como la suspensión de sellos digitales.

En caso de no atender en forma correcta, advirtió que una cancelación de ese sello digital sería grave para un contribuyente.

Lee también: Imparables las apps de montadeudas; México entre los más afectados: ESET

La especialista mencionó que el contribuyente responde o aclara de manera voluntaria presentando una declaración complementaria en donde por un error, sin dolo, reconoce que se equivocó.

En los actos formales, agregó Martínez, luego de la revisión, si hay omisiones u observaciones por parte de la autoridad, puede ser que se llegue a la determinación de un crédito fiscal.

Si el causante está de acuerdo, puede pagarlo o interponer un medio administrativo, como un recurso de revocación, o iniciar un juicio, que es una instancia distinta a la administrativa, señaló.