El sistema financiero del país aún padece las secuelas de la pandemia del Covid-19. Al cierre de octubre de 2020, el virus orilló a que miles de clientes rompieran sus contratos de tarjetas de crédito con los grandes bancos que operan en México, al tiempo que algunas sucursales de esas instituciones no pudieron seguir de pie y bajaron la cortina.

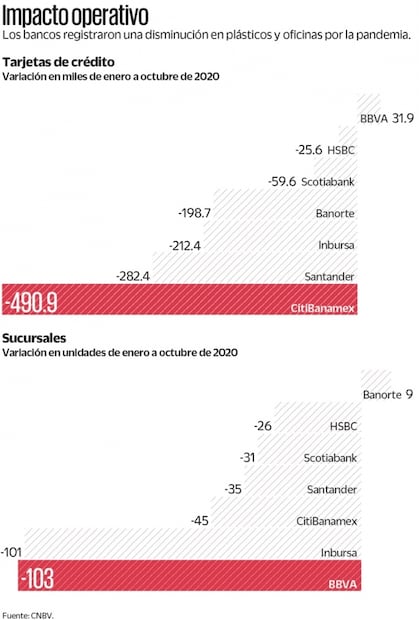

De acuerdo con datos de la Comisión Nacional Bancaria y de Valores (CNBV), las siete firmas financieras que concentran el negocio en el país, BBVA, Santander, Banorte, CitiBanamex, HSBC, Scotiabank e Inbursa, vieron desinflar en un millón 237 mil 775 la cifra de usuarios con plásticos entre enero y octubre de este año.

En ese mismo periodo, 332 unidades bancarias no tuvieron más opción que cerrar. Las instituciones que más sufrieron en este segmento fueron BBVA e Inbursa, con 103 y 101 bajas cada una en los primeros 10 meses del año que recién concluyó.

También lee: Aumenta la morosidad en tarjetas de grandes bancos

De acuerdo con la vicepresidenta regional de la división de ciberseguridad de Auriga, pese al panorama actual, la sede bancaria física seguirá siendo centro neurálgico del ecosistema financiero en países como México.

Sin embargo, ha surgido la necesidad de acelerar su digitalización y que se apoyen de la tecnología para ofrecer una mejor experiencia omnicanal, entender mejor al cliente y cubrir sus necesidades, sobre todo en estos tiempos de pandemia y proteger su información.

Impacto al consumo

De acuerdo con Intercam, los créditos otorgados al consumo permanecen como los más impactados por las consecuencias de la pandemia. Al cierre de noviembre registraron una caída anual de 8.1%, siendo el séptimo mes seguido con movimientos negativos y la peor contracción anual desde abril 2010.

“La caída refleja el mal desempeño en sus segmentos principales, las tarjetas de crédito disminuyeron 10.1%, los créditos de nómina 3.4% y los créditos de consumo personales se redujeron 17.7%, principalmente. En tanto, el crédito otorgado a la vivienda, que representa 20.9% de la cartera vigente, creció 8.4% año contra año.

“El incremento [en hipotecas] es apoyado por los créditos residenciales que aumentaron 10%. La resiliencia en el crédito de vivienda tiene que ver con una demanda que se mantiene constante y, las menores tasas deberían ayudar a que permanezca como el segmento más sólido”, detalló la firma.

Parte de la solución

En una reunión de fin de año, el presidente de la Asociación de Bancos de México, Luis Niño de Rivera, dijo que para la banca ha sido un periodo de muchos retos por la pandemia.

También lee: Bancos hilan 11 meses de bajas ganancias; sube morosidad en tarjera de crédito

Precisó que aun cuando los ingresos de 2020 resultaron menores que los del año antecesor, se cerró de forma aceptable, y ahora se encarará 2021 con la visión de una banca que será parte de la solución en la recuperación económica del país.

Dijo que trabajarán con los clientes y por ello aún cuentan con reestructuras para quienes quieran esa facilidad, que darán hasta el 31 de enero de 2021.

Apoyarán a todo tipo de cuentahabientes en créditos hipotecarios, automotriz, tarjeta, créditos personales, porque, aseguró, la banca cuenta con altos índices de capitalización, liquidez, buena cartera de crédito y un alto nivel de reservas.

[Publicidad]

[Publicidad]