Más Información

New York Times destaca rol de Harfuch en el combate del narco; resalta intercambio de inteligencia con EU

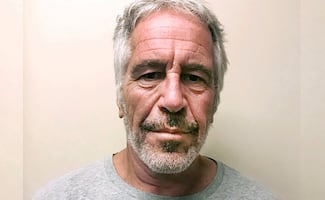

Departamento de Justicia de EU activa portal con documentos del caso Epstein; libera registros judiciales y fotografías

Julio Menchaca pide al Congreso de Hidalgo revisar Constitucionalidad de propuesta sobre candidaturas exclusivas de mujeres a la gubernatura

"Queremos cerrar este capítulo", dice Salinas Pliego al SAT; esperarán a enero a conocer fundamentos legales de adeudo fiscal

La posibilidad de obligar a los contribuyentes a poner en garantía un terreno, fianza o su negocio ante el pago de un posible adeudo fiscal antes de iniciar un medio de defensa, representará una gran carga financiera gane o pierda ante el fisco, advirtieron especialistas.

En comentarios sobre un anteproyecto de iniciativa para reformar diversas leyes en materia tributaria para el Paquete Fiscal 2025, en poder de EL UNIVERSAL, dijeron que, si bien hay algunos cambios de forma, otros son de fondo y endurecen la fiscalización sobre los causantes, lo que es preocupante.

Como ejemplo, el fiscalista Jesús Rodríguez Ambriz comentó que se pretende eliminar el beneficio actual de no poner en garantía algún bien en los juicios de resolución exclusivos de fondo.

“Se tendrá que garantizar de forma obligatoria en todos los casos para evitar el procedimiento administrativo de ejecución”, señaló.

En lo anterior coincidió el presidente del Comité Técnico Nacional de Estudios Fiscales del Instituto Mexicano de Ejecutivos de Finanzas (IMEF), Pedro A. Aguilar Domínguez. “Parece que el cambio trascendental tendría que ver con el tema de las garantías para efectos de medios de defensa”, dijo.

“Actualmente no se requiere garantizar el interés fiscal, sino hasta que llegas a otras instancias, y eso podría ser un cambio sustancial para los contribuyentes”, refirió.

Aguilar Domínguez explicó que eso significaría que, en cualquier momento, al interponer un medio de defensa, aún ante un órgano ejecutivo, como podría ser el propio recurso de revocación, se requeriría una garantía.

“Esto tendría implícitamente una carga financiera para los contribuyentes”, aseguró.

Una garantía podría ser un terreno, fianza o el negocio en sí mismo en caso de que no se tenga la liquidez para afrontarlo.

Hoy procede para algunos casos en los que se está en instancias jurisdiccionales como un tribunal o en la Suprema Corte, puntualizó.

Sin embargo, alertó que esta posible modificación representaría un cambio relevante porque los contribuyentes tendrían que estar revisando su posición.

Presentar un recurso de revocación ya implicaría un desembolso financiero, se gane o pierda ante el Servicio de Administración Tributaria (SAT), pues se tendría que pagar a la afianzadora.

El recurso de revocación es un procedimiento administrativo ante una instancia específica de lo contencioso que forma parte del SAT, en donde se revisan todo el caso que se llevó en una auditoría.

El fisco puede definir que, si es a favor del contribuyente, se revoca la resolución o liquidación que se hizo durante la auditoría y quedaría sin cargo para el contribuyente.

De lo contrario, si se da cauce y no se revoca, el caso podría seguir instancias en tribunales o en algún órgano colegiado, y se tendría que garantizar.

Noticias según tus intereses

[Publicidad]

[Publicidad]